Извлечение прибыли из страха и жадности на рынках акций, опционов и фьючерсов

Отражение «духа противоречия»

в психологии инвестора

Желание идти наперекор рынку на первый взгляд противоречит здравому

смыслу. С какой стати бороться против превалирующего на рынке настроя и

связанного с ним импульса? На ум приходит старая добрая трейдерская

поговорка – «тренд – твой друг» (“the trend is your friend”). Но что, если близится

конец трендового движения? В таком случае тренд становится ловушкой,

которую можно обойти лишь при условии тщательного и вдумчивого

отслеживания рыночного настроения, что может помочь Вам предугадать

грядущие перемены.

Рынок движим сентиментом, а отнюдь не фундаменталиями, причем лежащую

в основе этого утверждения логику не так уж сложно постичь. Старый как мир

трюизм «вещь стоит ровно столько, сколько за нее готовы уплатить» сегодня вполне

приложим к теории поведения цены: цены на акции продолжают расти только до тех

пор, пока люди согласны платить за них по еще более высокой цене. Будучи

приверженцем действий – наперекор толпе и изучающим рыночное настроение

техническим аналитиком, я сделал наблюдение за толпой своей специальностью.

Например, я стремлюсь делать деньги на экстремальном бычьем настрое толпы,

который часто ведет к резким изменениям тренда, после которых фондовый рынок

рассыпается, по словам знаменитого экономиста Джона Мэйнарда Кейнса (John

Maynard Keynes), подобно «воздушным замкам». Кейнс отдавал предпочтение более

важным, по сравнению с внутренней или фундаментальной стоимостью,

психологическим и эмоциональным факторам. По его мнению, именно благодаря

этим факторам рынок движется вверх в периоды, характеризуемые оптимистичным

настроем инвесторов. В дурные же времена работает та же самая динамика, только с

противоположным знаком.

Я пришел к выводу о том, что с помощью действенной оценки и отслеживания

психологии инвесторов хитрый и проницательный трейдер вполне способен

добиться результатов торговли, намного превышающих среднестатистический

уровень, а в некоторых случаях, речь может идти и об исключительной по объему

прибыли.

Занимающиеся сентиментом аналитики и трейдеры стремятся «измерить

температуру» как среднего инвестора, так и всей рыночной толпы. Цель их усилий –

определить точку входа перед сменой трендов. Таким образом, торгующие вразрез

чрезвычайно бычьим или медвежьим настроениям толпы, трейдеры действуют на

опережение, пытаясь войти в рынок в самом начале нового тренда, который следует

за разворотом рынка. В случае если их расчет окажется верным, они извлекут выгоду

из развития и продолжения нового рыночного тренда до тех пор, пока он не созреет

до очередного разворота и колебательного движения в противоположную сторону.

Трейдеры, принимающие торговые решения из «духа противоречия»

рыночному настроению, никоим образом не конфликтуют с тенденцией

изменения цены. Они, просто-напросто, стремятся определить зону, в которой

закончится превалирующий тренд. Выявление подобных экстремальных бычьих

(перекупленных) или медвежьих (перепроданных) зон – ключевой момент

выстраивания моих торговых систем, которые представлены в данной книге.

Такой подход к трейдингу способен принести значительную прибыль, что и

показывается мной посредством четкого и тщательного тестирования различных

фондовых и фьючерсных рынков. Тестирование включает в себя апробирование

моих индикаторов настроения, описание которых приводится в соответствующих

главах.

Анализ инвесторского сентимента (investor sentiment) и тестирование

торговых систем, описанное в книге, вполне могут причинить определенную

боль твердолобым поклонникам теории эффективного рынка. Крайне трудно

опровергнуть значимость эмоционального настроя инвесторов и трейдеров,

поскольку в определенные периоды времени рынок контролируется отнюдь не

описанным в учебниках совершенным механизмом корректировки цены ко всей

поступающей на рынок информации, а чувствами участников рынка.

Теория «духа противоречия»

Теория «духа противоречия» (contrary opinion) пользуется уважением у

трейдеров и инвесторов. Такой подход означает оценку психологического

состояния толпы и торговлю вразрез настрою толпы в моменты, когда этот

настрой принимает экстремальные масштабы. В отличие от большинства

основанных на техническом анализе систем, системы, основанные на измерении

настроения толпы включают в себя поток не ценовых данных (Non-price data

streams) (например, пут/колл коэффициенты объемов) для идентификации

временного момента.

Предсказание рыночных пиков и низов – нелегкое дело, однако, налицо

достаточное количество работающих с сентиментом успешных трейдеров и

технических аналитиков для утверждения ценности теории «духа противоречия».

Самое важное заключается в том, что такие свидетельства неэффективности

рынка и прибыльности торговых моделей, основанных на анализе рыночной

психологии, не являются тайной для умных и опытных трейдеров, от них не так-

то просто отмахнуться, как бы ни желали приверженцы теории эффективного

рынка убедить нас в обратном.

Суть теории достаточно проста: если в продолжение бычьего тренда почти

все участники рынка придерживаются бычьего мнения и действуют

соответственно, то следует ожидать падения цены. В таком случае все, кто может

находиться в рынке, уже сидят в нем, поэтому в случае изменения ситуации неправыми оказываются все поголовно.

В таком случае следует ожидать резкого

разворота тренда, поскольку покупатели быстро переквалифицируются в

продавцов. Сходная динамика имеет место быть в случае медвежьего рынка при

панических продажах. Цена разворачивается при достижении медведями стадии

полного измождения, часто на фоне неожиданного изменения фундаментальной

картины, знаменующей конец эры всеобщего пессимизма. Низкий уровень цены

объявляется «преувеличенным», рынок движется вверх, подпитываемый

закрытием коротких позиций. Некоторые объясняют подобные ситуации по

акциям и фьючерсам любительским, «непрофессиональным» поведением толпы.

Однако сегодня, когда на рынке доминируют считающиеся

профессионалами менеджеры взаимных фондов, неправомерно утверждать, что

теория «духа противоречия» основывается исключительно на любительских

действиях участников рынка. Когда они выступают в качестве сплоченной

группы, настроенной экстремально по-медвежьи или по-бычьи, степень их

опытности оказывается несущественной. Многие аналитики (включая и автора

этих строк) воспринимают толпу в качестве не такого уж изощренного трейдера

или инвестора, против которых работают «умные» деньги (smart money). По

моему мнению, сегодня толпа может определяться более широко; в это понятие

следует включить некоторых профессиональных трейдеров и инвесторов,

пытающихся идти вместе с рыночным импульсом. Можно вспомнить поведение

менеджеров фондов и аналитиков фондового рынка в процессе формирования

пузыря на фондовом рынке в конце 90-ых годов; эти так называемые

профессионалы выдали немало ложных прогнозов, провоцируя многих частных

инвесторов на принятие неправильных решений.

Поиск неэффективных рынков

Анализируя взлеты и обвалы рынка в прошлом веке, нетрудно различить

поведенческие модели, поддающиеся оценки с точки зрения психологии.

Недавний пример – пузырь на фондовом рынке во второй половине 90-ых годов;

быть может, это единственный случай долгосрочной девиации фундаментальной

внутренней стоимости. Однако не следует думать, что предметом рассмотрения

должны быть исключительно мега-пузыри. Все спекулятивные вздутия и

панические продажи (panic selling), случающиеся при кратко- и среднесрочных

трендах могут быть полезны для нас, и на страницах нашей книги мы займемся

их идентификацией и возможным использованием.

Психология толпы способна породить кратко-, средне- и долгосрочные

эксцессы, поскольку на рынке присутствуют трейдеры и инвесторы, работающие

в различных временных масштабах. Изменения краткосрочных или

долгосрочных трендов могут проистекать из более-менее масштабных

помутнений сознания участников рынка. Чрезмерные краткосрочные всплески

бычьего или медвежьего настроения, равно как и определенная степень отчуждения от экономических и финансовых фундаменталий, обычно

усиливаются большими и малыми волнами страха и жадности. Например,

инвесторы мгновенно влюбляются в акцию после неожиданного выхода

позитивной новости. Это мгновенно результируется в краткосрочный

чрезмерный бычий настрой, наперекор которому краткосрочные трейдеры

вполне могут попробовать торговать.

Теория «духа противоречия» применима к различным временным рамкам. В

конце концов, целый раздел экономической теории под названием

«поведенческие финансы» (behavioral finance) возник вследствие попыток

объяснить следующее обстоятельство: подчас крупные движения цены являются

реакцией именно на неправильные оценки рыночной ситуации, а не следствием

точной и мгновенной коррекции цены в ответ на новую информацию. Из-за этого

и случаются все перехлесты и разбалансированность цены. Такие сценарии могут

быть как быстротекущими, так и долгосрочными.

Гипотеза эффективного рынка (efficient markets hypothesis, EMH) о

невозможности прогнозирования ценовых изменений на основе исторических

данных, в силу того, что рыночное движение носит исключительно хаотический

и случайный характер, подразумевает всегдашнюю эффективность значения

цены, которая полностью отражает текущую фундаментальную стоимость

актива. Сообразные с моделью «движения наобум» цены по определению не

поддаются прогнозированию с использованием технических моделей или

торговых систем. Согласно приверженцам этой теории трейдеры, полагающиеся

на уже опубликованную информацию, дисконтированную и ставшую

достоянием всех участников рынка, обречены на потери.

Главная предпосылка моего подхода заключается в признании наличия

кратко-, средне- и долгосрочных ошибок, недооценок и переоценок,

совершаемых участниками инвестиционного процесса. Рыночная теория

«движения наобум» подразумевает невозможность победы над рынком с

помощью использования информации, относящейся к прошлому; все деньги и

вся энергия, затраченные на такого рода бизнес, оказываются выброшенными на

ветер. Однако, если рынки не являются эффективными постоянно в любой

момент времени, по причине ограниченного арбитража либо его отсутствия, а

работающие на них люди (включая и некоторую часть профессионалов)

периодически оказываются невменяемыми (когда бывают пойманными в

ловушку толпой, по той или иной причине), то все аргументы в пользу теории

«движения наобум» становятся несостоятельными в плане объяснения

экстремальных бычьих или медвежьих движений.

Приведенные в данной книге примеры крайних проявлений сентимента,

индикаторы и торговые системы, мой новый количественный индикатор

новостного потока, представляют серьезный вызов школе эффективных рынков и

теории «движения наобум». Человеческая природа накладывает ограничения на способность инвесторов действовать в соответствии с особенностями

инвестиционной психологии даже в тех случаях, когда они известны. В конце

концов, согласно теории толпы действия индивидуума в большей степени

подвержены влиянию других людей, нежели объективной оценке их поступков.

Какие рынки больше всего подходят для работы в стиле «духа противоречия»?

Поскольку анализ психологии инвесторов ставит своей задачей

идентификацию экстремальных бычьих и медвежьих настроений (в моменты

времени, когда рынки меняют направление своего движения), то любой рынок,

на котором широко представлены розничные инвесторы, может стать

подходящим местом применения описанных в данной книге стратегий. Чем

выше и значительнее степень присутствия непрофессиональной публики, тем

выше вероятность того, что толпа поддастся стадному инстинкту. Из-за того, что

в последние годы стоимость совершения сделки значительно упала, вследствие

развития торговли через интернет и роста числа пользователей персональных

компьютеров, при этом доля любителей среди участников рынка резко выросла

(это касается, в частности, рынка опционов). Вот почему трейдинг в стиле «духа

противоречия» сегодня более актуален, нежели раньше.

Психологический анализ мнения индивидуального инвестора (individual

investor opinion psychology analysis) может принимать различные формы.

Общим знаменателем такого подхода к трейдингу является использование

объективного метода оценки рыночного настроения и вероятности смены

тренда. В нашей книге рассматриваются крайние значения рыночного

сентимента, которые совпадают с разворотными уровнями цены. Такие

волнообразные модели, выстраиваемые с учетом исторических данных,

могут включаться в торговые системы.

Как уже было сказано, теория торговли из «духа противоречия»

(contrary opinion) базируется на следующем историческом факте: рынки

склонны к перехлесту, чрезмерным движениям цены, выводящим ее за

рамки ценового равновесия, из чего следует, что рынки не всегда

эффективны. Происходит такое вследствие подверженности участников

рынка психологии толпы, которая движима эмоциями, а не

фундаментальными обстоятельствами. Когда субъективный фактор

начинает доминировать над объективными обстоятельствами

(техническими и фундаментальными), рынок считается созревшим для

разворота. Толпа очень часто оказывается неправа именно тогда, когда

всем кажется, что дела идут воистину прекрасно; подобные ситуации

повторяются с завидной регулярностью, и мы будем исследовать их в

нашей книге. После идентификации экстремальной степени рыночного настроения

наступает время открытия позиции в расчете на близкую смену тенденции.

Таким образом, периоды наивысшей эйфории (покупки) и наисильнейшей

паники (продажи) считаются идеальными для «поимки» начала следующего

тренда. Естественно, что наша теория не может не встретить противодействия со

стороны тех инвесторов и трейдеров, которые предпочитают действовать

сообразно общему настрою.

Заключение

Человеческая природа такова, что большинство людей нуждаются в наличии

ощущения эмоциональной безопасности при принятии решений; именно поэтому

им легче идти за толпой даже в тех случаях, когда объективный анализ

подсказывает нечто противоположное. Однако они игнорируют прошлое,

отдаваясь стадному инстинкту. Ключевой момент здесь – капитуляция. Без нее не

случалось бы эмоциональных перехлестов и чрезмерностей, следовательно – и

возможностей торговать по системе, основанной на таких экстремальных

значениях сентимента.

Индикаторы настроения работают прекрасно даже в тех случаях, когда

остальные индикаторы дают сбой. Люди всегда остаются людьми со всеми

недостатками и склонностью к заблуждениям, особенно если речь идет о деньгах.

Человеческая натура остается константой. Гарантирующей действенность

подобного подхода, хотя индикаторы и нуждаются в постоянной корректировке

и подстройке под изменяющиеся обстоятельства рынка для более точной оценки

мыслей и действий толпы. Групповое поведение – мощный психологический

фактор, а торговля в разрез настроениям толпы всегда будет являться

действенным методом нанесения поражения рынку.

Глава 2. Оценка настроения опционных трейдеров

Трейдеры по опционам вовсе не славятся своей проницательностью.

Несмотря на неиссякаемый поток посвященных опционному трейдингу книг

успех на этом участке спекулятивного фронта так же редок, как и на остальных.

Сегодня торгующие опционами трейдеры не соответствуют требованиям игры в

трейдинг несмотря на мощное программное обеспечение и становящиеся все

более дешевыми и быстрыми торговые платформы. На самом деле, все эти

увлекающиеся опционными стратегиями люди настолько плохи, что могут

служить ценным источником данных, используемых работающими с

сентиментом аналитики и трейдеры.

Изобретенный Марти Цвейгом (Marty Zweig) в 1971 году коэффициент

пут/колл объема все еще используется трейдерами в целях выяснения, на какого

рода пирушке веселится приторговывающая толпа – колл опционами (покупки)

или пут опционами (продажи). Когда толпа ударяется в крайность, приобретая

слишком много пут или колл опционов, то вполне можно делать ставку на

скорый разворот рынка. Такое утверждение никоим образом не вписывается в

строгие рамки теории “движения наобум”, подразумевающей эффективную

корректировку цены рынками.

В настоящее время участникам рынка доступна информация по

большинству индивидуальных акций. Масштабный рост объемов торговли по

включенным в биржевые листинги опционам в течение последних 20 лет, в

особенности после повсеместного распространения интернетовского сообщения,

предоставляет обширный и легко доступный материал для выявления настроения

трейдеров и инвесторов. Они постоянно открывают несвоевременные, с высоким

плечом кратко- и среднесрочные позиции в расчете на “отлов” рыночного

движения. Ощущающие себя быками опционные трейдеры покупают колл

опционы, делая ставку на скорый подъем цены; трейдеры-медведи покупают пут

опционы, пытаясь сыграть на понижение. Колл опционы дорожают, когда

лежащая в их основе акция растет в цене, тогда как пут опционы прибавляют в

стоимости при спуске цены. В силу того, что лишь небольшая часть стоимости

акции или фондового индекса требуется для покупки опционов, эти финансовые

инструменты можно считать неким суррогатом владения акцией (или фондовым

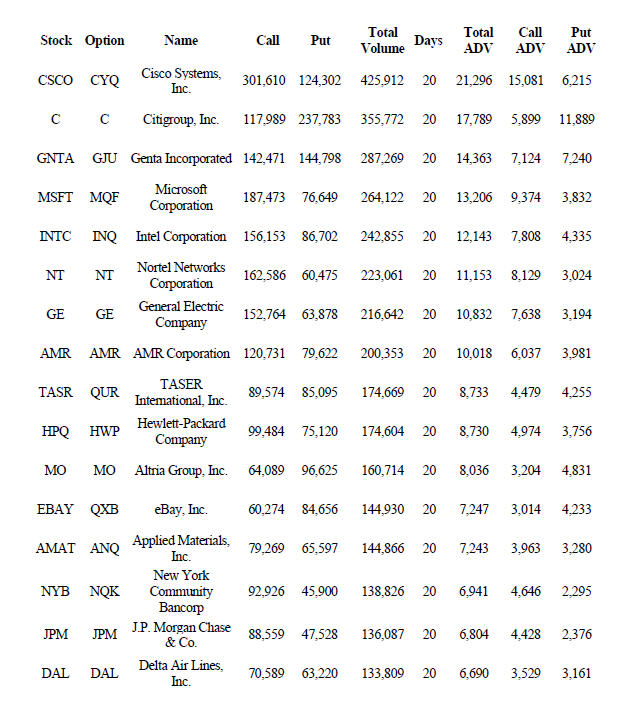

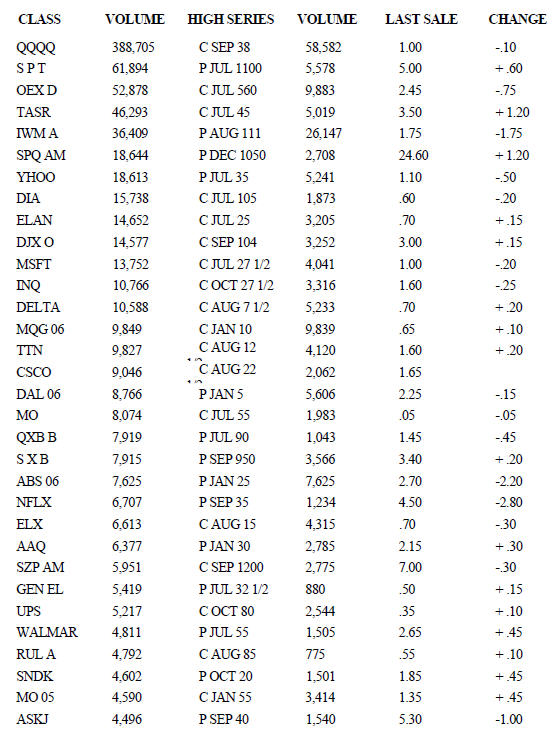

индексом). На Рисунке 2.1 представлен список из ведущих 100 опционных

контрактов на акции, торгуемых на Чикагской опционной бирже (Chicago Board

Options Exchange, CBOE) вместе с дневным объемом торговли пут и колл

опционами по каждой акции (ADV – Average Daily Volume). Рынок опционов традиционно привлекает неопытных трейдеров с малой

капитализацией. Например, если акция компании International Business Machines

(IBM) торгуется по цене 45 долларов за штуку, и Вы ожидаете ее подорожания,

то можно купить краткосрочный колл опцион «в деньгах» (at-the-money) –

эквивалент 100 акций IBM. Опционная премия составляет, скажем, 5 долларов.

Рисунок 2.1. Рейтинг 100 наиболее ликвидных опционов на акции на

CBOE – май 2003 года. (Источник: сайт CBOE)

Следовательно, Вам это будет стоить 500 долларов, поскольку

опционы по акциям жестко стандартизированы: каждый 1 доллар премии

соотносится со 100 долларами, поэтому 5-долларовый колл опцион на 100

акций будет стоить 500 долларов.

Вместо покупки самих акций за 4500 долларов (100 акций по $45), Вы

можете сделать ставку на рост цены всего за 500 долларов. Если IBM сумеет быстро подняться до уровня $50, то, с учетом значения Дельты (Delta value)

0.5 стоимость опциона вырастет приблизительно до 750 долларов, что означает 50

процентов прибыли (значение Дельты означает процентное соотношение между

изменением стоимости опциона и лежащего в его основе инструмента). При покупке

собственно акций прибыль составила бы всего лишь 2.5 процента! Проблема в том,

что опцион является «скоропортящимся» продуктом, размер его премии

уменьшается с каждым днем. Поэтому при совершении сделки необходимо

учитывать временной фактор, зависящий от срока истечения действия опциона.

О чем нам говорят объемы торговли опционами?

Нашей предпосылкой является то, что царящий на опционном рынке

сентимент вполне можно рассматривать в качестве прекрасного показателя

общего инвестиционного настроя рынка. Рост объемов торговли опционами

означает повышение спекулятивной температуры. Если основной объем

сконцентрирован в пут опционах, то лихорадка – медвежья; если на колл

опционах – бычья. Большинство позиций по опционам инициируется

неопытными спекулянтами, делающими ставки на предполагаемое направление

движения цены акций и определенных фондовых индексов – Dow Jones (Dow

Jones Industrial Average (DJIA), далее по тексту – Dow Jones – прим. пер.),

NASDAQ (National Association of Securities Dealers Automated Quotation System,

далее по тексту – фондовый индекс NASDAQ 100 – прим. пер.) и S&P 500

(Standard & Poor’s 500, далее по тексту – S&P 500 – прим. пер.). Созданные

несколько лет назад торгуемые на бирже фонды (Exchange Traded Funds, ETF’s) и

опционы на них, привели к созданию нового высоколиквидного сектора

спекуляции индексами.

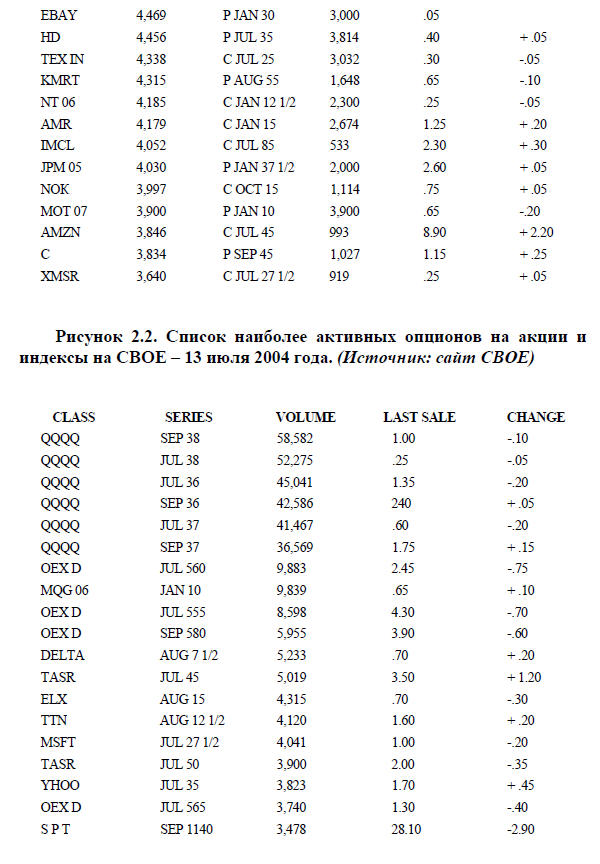

Одним из самых активных инструментов является опцион на ETF индекса

NASDAQ 100, торговый символ которого – QQQQ (см. далее по тексту – прим.

пер.). Рисунок 2.2 представляет список наиболее активных опционов на акции и

индексы, торгуемых на ведущей опционной бирже CBOE. Лидером дня оказался

сентябрьский колл опцион 38 QQQQ – 58582 контракта за торговую сессию. Из

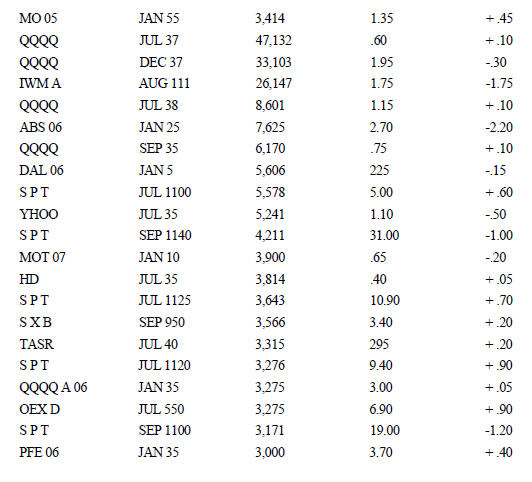

Рисунка 2.3 видно, насколько активными могут быть пут опционы по QQQQ.

Среди шести наиболее ликвидных контрактов в тот день числились июльский и

сентябрьский пут опционы по QQQQ.

Если разделить дневной объем по пут опционам на дневной объем по колл

опционам, то мы получим коэффициент интенсивности бычье-медвежьего

сентимента. При перевесе покупок колл опционов пут/колл коэффициент резко

падает. При наличии сильного медвежьего настроя, выражающегося в активных

приобретениях пут опционов, коэффициент взбирается на вершины. Вы помните,

что согласно теории «духа противоречия», как при чрезвычайно бычьем сентименте (низкий пут/колл коэффициент), так и при экстремальном медвежьем

настроении (высокий пут/колл коэффициент) можно ожидать скорого разворота

рынка и движения в противоположном направлении.

Рисунок 2.3. Наиболее активные опционы пут серии на CBOE –

Рисунок 2.3. Наиболее активные опционы пут серии на CBOE –

13 июля 2004 года. (Источник: сайт CBOE)

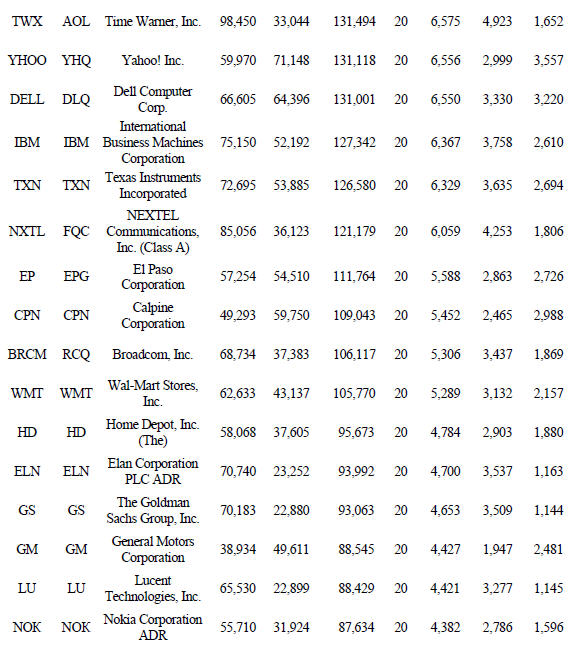

Рисунок 2.4 служит иллюстрацией таких взаимоотношений, когда

графическое отображение данных имеет форму бабочки. Обратный характер

связи легко объясним. Нижний график представляет пут/колл коэффициент по

акциям на CBOE, тогда как в верхней части Вы можете видеть фондовый индекс

S&P 500. рыночные пики (S) совпадают с провалами на графике пут/колл

коэффициента, и наоборот (L).

На Рисунке 2.4 линия серии данных пут/колл коэффициента по акциям на

CBOE сглаживается 21-дневной экспоненциальной средней скользящей линией

(exponential moving average, далее по тексту – EMA – прим. пер.). Для оценки

настроения инвесторов и трейдеров, могут быть использованы и иные временные

масштабы, как это будет показано в последующих главах при объяснении

принципа работы моих индикаторов. Эффективное отслеживание настроения

опционной толпы требует устранения необязательного рыночного «шума»

посредством использования средних скользящих линий. Наилучший временной масштаб, вычисленной мной – дневной пут/колл коэффициент. Однако в Главе 4

я проведу дополнительное исследование того, какая из трех наиболее

популярных категорий пут/колл коэффициентов данного временного масштаба

работает лучше всего. Мы займемся пут/колл коэффициентами по опционам

(index options put/call ratio series) CBOE на акции, по общим биржевым опционам

CBOE и опционам индекса OEX (опционы торгуемые по фондовому индексу

Standard & Poor’s 100, далее по тексту – OEX (S&P 100) или OEX – прим. пер.).

Рисунок 2.4. График пут/колл коэффициента по акциям на CBOE

с 21-дневной экспоненциальной средней скользящей линией. Точки

покупки обозначены – L, продажи – S. (Источник: Pinnacle Data)

Не до конца ясно, почему эти индикаторы работают так хорошо. Согласно

самому распространенному взгляду, опционный рынок, особенно его колл сегмент,

привлекает наименее опытных трейдеров, управляющих совсем мелкими счетами.

Принимая во внимания два вышеозначенных фактора, я прихожу к мнению, что

именно от них следует ожидать самых неудачных торговых решений. Безусловно,

ошибаться могут и самые лучшие профессионалы. Тем не менее, независимо от

уровня опытности трейдеров и размера их торговых счетов, если опционная толпа

проявляет единство порыва и бежит в одном направлении, рынок наверняка

развернется и двинется в противоположном направлении. Так гласит исторический

опыт. Неправым может оказаться и достаточно опытный трейдер. Когда покупки

пут опционов существенно преобладают над покупками колл опционов, и

наоборот, – рынок будет разворачиваться, не задумываясь над уровнем

профессионализма покупателей опционов. На самом деле, самые действенные

сигналы случаются тогда, когда и профессионалы поддаются эйфории.

Таким образом, спекулятивный сентимент по сути своем никого не

дискриминирует. Речь идет не о недостаточной изощренности толпы, а о том, что

экстремально высокие объемы покупки опционов означают состояние сильной

уязвимости рынка. Разворот происходит, поскольку в случае с падением цены,

уже не остается продавцов на рынке, а при росте иссякает число желающих

купить. В таких случаях мало, что может помешать началу процесса закрытия

прибыльных позиций, приводящего к короткому или длинному сжатиям.

Заключение

Пут/колл коэффициенты являются очень хорошо работающими

индикаторами даже в отсутствие четкого объяснения механизмов их действия.

Это имеет самые серьезные импликации в приложении к теории эффективного

рынка, к которой я постоянно буду возвращаться на страницах этой книги.

Поскольку теория утверждает невозможность использования торговых систем и

исторических данных любого типа, то и работа с пут/колл коэффициентами по

идее должна была бы быть бессмысленной. Однако если прошлое поведение

опционной толпы имеет идентифицируемые модельные очертания

эмоциональных чрезмерностей, сопряженных с разворотами цены, и это может

быть использовано при программировании генерирующей прибыль выше

среднего уровня торговой системы, то при чем тогда все эти разговоры про

эффективные рынки? Совершенно ясно, что сопротивляющиеся воздействию

опционной толпы и в нужный момент времени действующие против нее, умные

трейдеры имеют преимущество в трейдинговой игре. В следующих трех главах

мы займемся рассмотрением этого вопроса. Впереди нас ожидают удивительные

открытия особенностей психологической природы опционной толпы.

Глава 3. Вариации на тему пут/колл коэффициента

C тех пор, как Марти Цвейг познакомил спекулятивную общественность с

концепцией пут/колл коэффициента, предпринималось много попыток

дополнения и усовершенствования основного метода. Полученные результаты

оказались неоднозначными. Эта глава содержит краткий обзор различных

типов пут/колл коэффициентов, которыми пользуются работающие с

сентиментом аналитики и трейдеры при оценке настроения опционной толпы.

Недельный пут/колл коэффициент (weekly put/call ratio) Чикагской

опционной биржи служит общепринятым мерилом всей опционной активности

на CBOE. С 1985 года он широко применяется трейдерами. Даже, несмотря на

то, что большинство трейдеров считают дневные цифры более эффективными,

раздел Рыночная Лаборатория (Market Laboratory) в журнале Бэрронз (Barron’s)

продолжает публиковать именно недельные данные. Значение коэффициента

ниже 40 когда-то рассматривалось в качестве сигнала о незначительном

интересе к колл опционам и означало покупку. Соответственно, значение выше

65 служило для медведей позывом к действию. Сегодня какие-то конкретные

уровни уже не считаются важными, трейдеры переключились на более

динамичные данные, изучая недавние экстремальные значения коэффициента и

их соответствие разворотным точкам рынка. Чуть ниже я представлю Вам

обычный индикатор, который трансформирует необработанные дневные

данные, придает им вид осциллятора, приглушая долгосрочные тренды данных.

По мере роста других бирж – в особенности, это относится к необычайному

успеху полностью электронной Международной фондовой биржи – ISE

(International Securities Exchange), усиленно рекламирующей свой минимальный

спрэд между ценами покупки и продажи – уменьшилось значение данных по

объемам торгов на Чикагской опционной бирже, некогда претендовавшей, и не

без оснований, на роль опционной Мекки. Тем не менее, никакого ухудшения

провидческой способности опционов CBOE я не наблюдаю.

И все же интересно, что дневной объем торговли опционами на ISE (1

миллион лотов ежедневно) теоретически представляет из себя более точный по

сравнению с CBOE материал для анализа торгующей опционами толпы. В силу

того, что основными клиентами ISE являются мелкие розничные клиенты,

шарящие своими мышками по электронным торговым платформам. В

последнее время наблюдается феноменальный рост объемов торговли

опционами на акции на ISE, в частности, опционами на QQQQ, которые

являются самыми ликвидными и самыми активными среди дневных опционных

контрактов. ISE была открыта в мае 2000-го; за три года новая биржа сумела

обойти в конкурентной гонке другие биржи, став лидером в плане объемов

опционных торгов (3 октября 2003 года на ISE были запущены опционы по

индексам).

Рисунок 3.1. Статистика торговли опционами на ISE. (Источник:

сайт ISE)

В силу вышесказанного именно опционные объемы ISE – то место, где нам

следует искать неизощренного трейдера по опционам. К сожалению, в силу

молодого возраста биржи, в настоящее время накопилось еще недостаточное

количество исторических данных для тестирования и оценки собственно трейдеров

ISE. Вполне возможно, что в будущем эта биржа предоставит нам более подходящий

материал для работы, нежели коэффициент пут/колл объема CBOE.

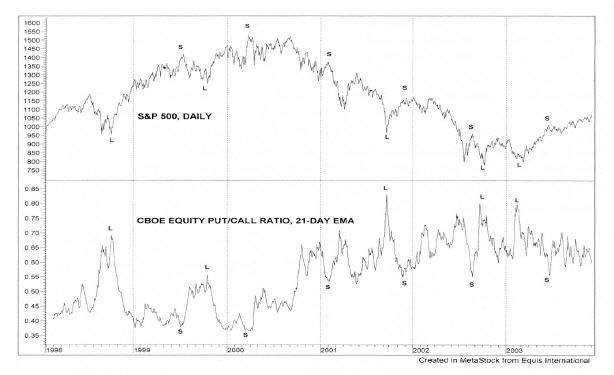

Как уже отмечалось, цифры дневного объема являются самой ценной

информацией о толпе торговцев опционами. На Рисунке 3.2 представлен

сканированный снимок страницы с прекрасного сайта CBOE – рыночная статистика

торговой сессии.

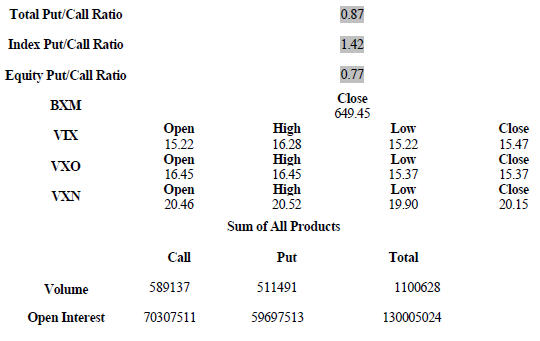

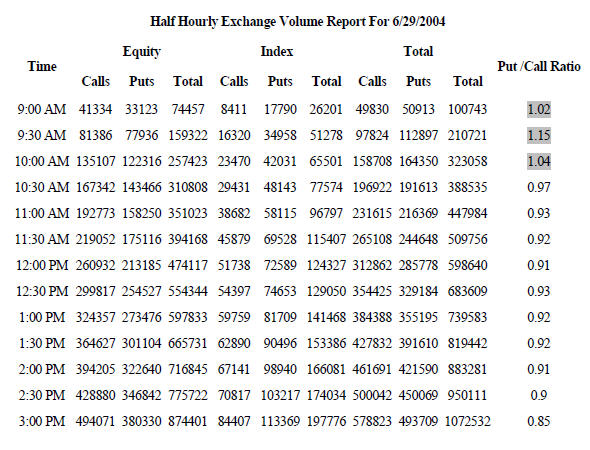

29 июня 2004 года значение общего пут/колл коэффициента (total put/call ratio)

CBOE было 0.87. Поскольку это число включает в себя опционы на индексы и

акции, оно “искажено” объемами, приходящимися на долю профессиональных

трейдеров (портфельные менеджеры имеют привычку хеджировать пут пционы на

индексы короткими колл опционами, в целях компенсирования издержек на покупку

пут опциона). Многие работающие с сентиментом аналитики и трейдеры отдают

предпочтение исключительно пут/колл коэффициенту по акциям, который является

производным от общего коэффициента CBOE. Из Рисунка 3.2 видно, что пут/колл коэффициент по акциям находится на отметке 0.77, а пут/колл коэффициент по

индексам – на 1.42. Чуть позже мы займемся сравнительным тестированием пут/колл

коэффициента по акциям и подгруппы опционных трейдеров по индексам,

использующих пут/колл коэффициент опционов на OEX (на фондовый индекс S&P),

и попытаемся выяснить, возможна ли в принципе идентификация более или менее

профессиональных трейдерских групп. Вдобавок, мы сравним эти данные с общим

коэффициентом CBOE.

Как правило, каждый день на CBOE торгуется меньшее по сравнению с колл

опционами число пут опционов, что ведет к сильным колебаниям пут/колл

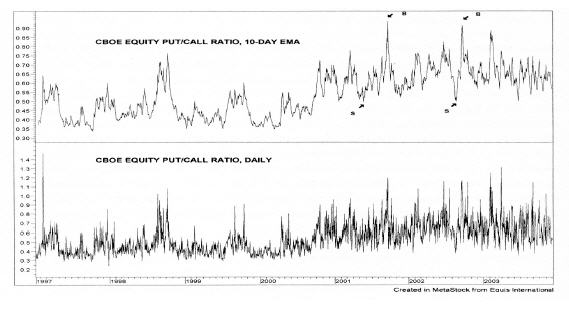

коэффициента по акциям, как видно из Рисунка 3.3. Коэффициент поднимается

выше 1.0 в медвежьи дни (покупка пут опционов) и падает ниже 0.5, когда на

рынке превалируют быки (покупка колл опционов).

CBOE Market Summary for Tuesday, June 29, 2004

Рисунок 3.2. Страница рыночной статистики на CBOE.

(Источник: сайт CBOE)

Над дневными сериями данных я поместил 10-дневную экспоненциальную

скользящую среднею линию (10-day exponential moving average, 10-DEMA),

показывающую два различных диапазона движения, которые соответствуют

торговле при бычьем и медвежьем рынках. Два этих диапазона (нижний и

верхний) двигаются вверх в продолжение медвежьих периодов (Рисунок 3.3).

При бычьем рынке коэффициент обычно колеблется между 0.35 (дно) и 0.45

(пик). Во время общего медвежьего тренда (2001 год) нижний диапазон

переместился выше, почти вплотную к уровням недавнего верхнего диапазона. Такой структурный прорыв вынуждает нас устранить из данных

долгосрочный тренд, что позволит разработать более стабильный

краткосрочный оценочный порог для анализа; позже мы возвратимся к этой

теме и подробно займемся ею.

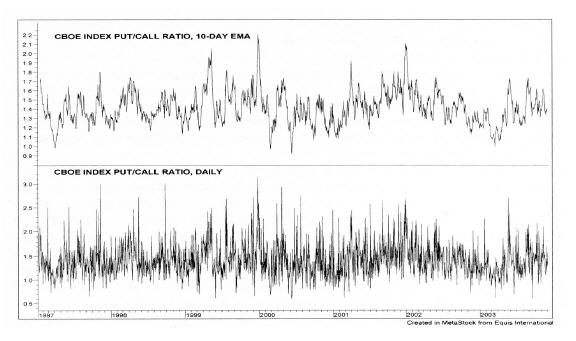

Пут/колл коэффициент опционов на фондовые индексы как правило

выше, нежели коэффициент, учитывающий исключительно акции; подобная

ситуация отражает факт более широкого использования портфельными

менеджерами пут опционов. На Рисунке 3.4 приводятся исторические данные

по этому коэффициенту – дневные серии и их сглаженная с помощью 10-

дневной экспоненциальной скользящей средней линией версия. Отметьте для

себя, что сглаженная версия редко опускается ниже 1.0, очень часто

оказываясь над 2.0 – отличающаяся от пут/колл коэффициента по акциям

модель поведения. Позже мы проанализируем взаимосвязь между

экстремальными значениями коэффициентов и разворотными точками

рынков. Теперь же поразмышляем над тем, какой коэффициент наилучшим

образом подходит системному трейдингу и выбору времени для входа в

рынок.

Рисунок 3.3. График дневного пут/колл коэффициента по акциям

и его сглаженный вариант. Всплески дневного коэффициента выше

1.0 представляют собой медвежий эксцесс. Ниже 0.5 – день быков.

Как уже было сказано, общий пут/колл коэффициент CBOE

включает в себя как объемы пут и колл опционов по акциям, так и

объемы пут и колл опционов индексные. Однако, по мнению многих

работающих с сентиментом аналитиков и трейдеров коэффициент CBOE

искажается вследствие все более интенсивного использования портфельными менеджерами пут опционов на индексы для

хеджирования крупных позиций на фондовом рынке. Рост опционов по

акциям на QQQQ и падение популярности индексных опционов OEX

среди спекулянтов, также служат информацией к размышлению.

Вообще объемы по всем опционам на торгуемые на бирже фонды

(Exchange Traded Funds, ETF’s), включая и QQQQ, растут со скоростью

грибов после дождя.

Рисунок 3.4. График дневного пут/колл коэффициента по акциям

и его сглаженный вариант. Всплески дневного коэффициента могут

достигать значения 3.0, что означает экстремальный медвежий

настрой участников рынка.

Увеличение объемов по ним привело к падению моды на OEX среди

розничной трейдерской толпы, отдающей предпочтение фондовым индексам.

Это тем более актуально в свете низкой стоимости опционов на ETF’s. Если

принять во внимание и хеджирование посредством индексных опционов, о

котором упоминалось раннее, легко прийти к выводу о том, что наилучшим

инструментом оценки настроения трейдерской толпы служит объем по опционам

на акции. Этот объем включают в себя и чрезвычайно популярные опционы на

QQQQ, и пользующиеся меньшей популярностью, но все еще крайне важные

опционы на так называемый “Даймонд” (Diamond (DIA), ETF на индекс Dow

Jones – далее по тексту – Dow Jones – прим. пер.). Все эти рынки круто пошли

вверх после улучшения спрэдов между ценами покупки и продажи. Поэтому, я больше верю в бесхитростные шаблоны торговли толпой

опционами на акции по пут/колл коэффициентам на CBOE, или еще лучше, в

пут/колл коэффициенты по акциям во всевозможных биржевых комбинациях.

Попытки улучшить стандартную формулу пут/колл

коэффициента

Затронув несколько основных вопросов касательно традиционного пут/колл

коэффициента CBOE, я перехожу на методы, разработанные аналитиками с

целью улучшения оригинальной концепции безотносительно к типу

используемого объема. Существует несколько заслуживающих нашего внимания

вариантов улучшенного индикатора.

В силу того, что традиционный пут/колл коэффициент не учитывает

различий между типами объемов, каждый контракт имеет один и тот же “вес”,

безотносительно к его ценовому значению. Одинаково оцениваются опцион с

ценой, далеко отстоящей от текущей – “вне денег” (out-of-the-money) и опцион с

близко стоящей ценой – ”на деньгах’ или “в деньгах” (at-the-money или in-themoney).

Полностью игнорируется тот факт, что во втором случае намного больше

денег находится в риске. Многие трейдеры считают, и не без основания, что это

далеко не лучший способ определения настроения толпы.

Некоторые специалисты предпочитают взвешенно-долларовый пут/колл

коэффициент (Dollar-weighted put/call ratios). Такой подход ведет к созданию

коэффициента не на основе дневного объема по пут и колл опционам, а с учетом

стоимости дневных опционов пут и колл. Смысл метода в том, что долларовая

стоимость торгуемых в течение дня опционов дает более точную картину

медвежьего или бычьего настроения толпы торговцев опционами. Например, мы

имеем следующие объемы: 75 пут и 100 колл опционов за день. В таком случае

значение пут/колл коэффициента будет 0.75. Но давайте предположим, что все 100

колл опционов далеко отстояли от текущей цены и стоили дешево, скажем, – 50

центов каждый; а 75 пут опционов стоили по 1 доллару за штуку. Получается 50

долларов за колл опционы против 75 долларов за пут опционы. Как видно,

измерение объема свидетельствует о превалирующем бычьем настрое (75 пут против

100 колл опционов), а измерение, базирующееся на стоимости, говорит в пользу

медвежьей ситуации. Большее количество денег поставлено на медведей –

высчитываемый по объемам коэффициент создает ложное впечатление о

настроении толпы.

У меня неоднозначное отношение к этому методу. Я протестировал и другие

торговые системы, о которых еще будет рассказано в данной книге. Они не приводят

к стабильно улучшенным результатам при использовании усреднений с поправкой

на взвешенно-долларовый расчет. Дело в том, что дорогие опционы очень часто

используются портфельными хеджерами. Многие неопытные трейдеры

предпочитают работать по дешевым опционам, поскольку плечо по ним выше, а денег у таких трейдеров немного. В конце концов, именно два этих обстоятельства –

высокое плечо и недостаток торговых средств – приводят трейдеров на рынок

опционов. Возможно, оптимальным вариантом следует считать учитывание

взвешенно-долларовой стоимости лишь по дешевым опционам (Dollar-weighted outof-

the-money options) пут и колл. В противном случае, я отнюдь не убежден в

прикладной ценности этого метода.

Большинство аналитиков и трейдеров, анализирующих рыночный

сентимент, негативно относятся к статическим уровневым порогам пут/колл

коэффициента. Видный эксперт торговли опционами Ларри Макмиллан (Larry

McMillan) утверждает, например, что используемые в качестве точек для покупки

или продажи статические уровни сильно проигрывают в сравнении с

динамическим подходом – поиском локальных максимумом и минимумов на

графике. Простой метод работы с пороговыми уровнями подразумевает

использование 52-недельной усредненной скользящей линии – ее пиков и низов.

Еще один способ – анализ сглаженных серийных данных за недавний период

времени для определения наилучших уровней входа. Есть еще масса методов,

освещение которых не является задачей нашей книги. Лично я предпочитаю

простой метод детрендирования, учитывающий разницу между быстрыми и

медленными скользящими средними линиями.

Увлечение Макмиллана динамичным подходом восходит к событиям краха

фондового рынка в октябре 1987 года, когда традиционный общий пут/колл

коэффициент CBOE не сумел предсказать крах рынка. Он объясняет это

масштабными покупками пут опционов портфельными хеджерами за несколько

месяцев до Черного Понедельника, которые перед обвалом фондового рынка

протолкнули общий пут/колл коэффициент до значений, выдающих сигнал на

покупку. Вот почему он предпочитает работу по динамичным уровням и лишь по

сериям пут/колл коэффициентов по акциям, полностью отрицая действенность

коэффициентов по опционам на индексы.

Еще один метод, нацеленный на улучшение традиционного подхода, получил

название коэффициента Хайнса (Hines Ratio), по имени его создателя – Рея Хайнса

(Ray Hines). Суть метода – в сравнении данных по объему и уровней открытого

интереса (open interest) по колл и пут опционам. Рассматривается дневной объем

колл опционов в отношении открытого интереса по колл и дневной объем пут

опционов в отношении открытого интереса по пут. Посредством включения

открытого интереса в схему традиционного пут/колл коэффициента объема,

коэффициент Хайнса пытается выявить относительную интенсивность объемов по

пут или колл опционам с помощью открытого интереса.

Технические аналитики и трейдеры, анализирующие рыночное настроение,

разработали еще один коэффициент, который использует пут/колл открытый

интерес (open interest) для выражения реакции толпы торговцев опционами.

Больший открытый интерес по пут опционам может указывать на превалирующий медвежий сентимент, и наоборот. Тем не менее, я считаю, что

данные по открытому интересу трудно поддаются объяснению и

рационализации. Кроме того, существуют различные точки зрения на то, что

представляет открытый интерес сам по себе.

Еще одна техника подразумевает выбор близких опционных страйков

(strikes) и их включение в конструкцию дневных серий пут/колл опциона.

Некоторые аналитики и трейдеры предпочитают работать с опционами, не

выходящими за рамки определенного процентного диапазона цены лежащего в

основе инструмента, или используют исключительно объемы по опционам “на

деньгах” (at-the-money), которые могут быть как с взвешенно-долларовым

содержанием, так и простым коэффициентом контрактного объема. Согласно

лежащей в основе такого подхода идее, торгующие в краткосрочном режиме

трейдеры предпочитают покупать опционы “около денег” (near-the-money) с

близкими страйками в силу того, что в таком случае они извлекут максимальную

выгоду из благоприятного движения. Опционы по далеким страйкам имеют

высокое значение гаммы, что означает резкое увеличение дельты при движении

цены в желаемом направлении и рост опционной премии. Однако подобные

калькуляции достаточно сложны. Мне более по душе данные традиционного

типа – объемы.

Напоследок следует упомянуть увеличение в последнее время числа трейдеров,

отслеживающих внутридневные пут/колл коэффициенты. Рисунок 3.5 показывает по

акциям и индексные пут/колл коэффициенты объемов (index option put/call volume

rations) CBOE, которые обновляются каждые 30 минут в продолжение торговой

сессии. Внутридневные коэффициенты не являются предметом рассмотрения нашей

книги. Тем не менее, исходя из моего опыта, когда внутридневной общий

коэффициент CBOE в течение нескольких 30-минутных отрезков находится над

уровнем 1.0, в особенности если это случается вблизи ключевых уровней поддержки

по важным скользящим средним, то за этим часто следует сильный рост. Мне часто

приходилось наблюдать подобное, и я советую Вам апробировать эту идею.

Итак, мы обсудили работу пут/колл коэффициентов и их вариаций. Те же

индикаторы могут применяться при торговле отдельными акциями и на

определенных фьючерсных рынках. Если рынок остаточно ликвиден для

опционов, как, к примеру, большинство акций с большой капитализацией, то

пут/колл коэффициент вполне применим для прогнозирования пиков и низов; он

неплохо работает по акциям высокотехнологических компаний и компонентам

индекса Dow Jones. Однако не все акции и фьючерсы подходят для этого. При

использовании пут/колл коэффициента на различных рынках следует по

возможности диверсифицировать работу. Как уже было отмечено, я

ограничиваюсь обычными индикаторами и торговыми системами в приложении

к выбранным наугад акциям с большой капитализацией, фондовым индексам и

фьючерсам на облигации.

Рисунок 3.5. Внутридневные пут/колл коэффициенты на CBOE.

Рисунок 3.5. Внутридневные пут/колл коэффициенты на CBOE.

Три последовательных 30-минутных отрезка выше 1.00 означают

бычий сигнал. (Источник: сайт CBOE)

Заключение

В предыдущей главе я представил Вам основы теории использования

пут/колл коэффициента в качестве метода оценки настроения инвесторов при

торговле наперекор толпе. В данной главе я описал стандартный пут/колл

коэффициент и различные альтернативные подходы, которые были разработаны

для совершенствования способов оценки настроения трейдеров. Несмотря на все

вариации, я считаю дневной пут/колл коэффициент по акциям, лучшим

подспорьем при трейдинге, в основе которого лежит “дух противоречия”. В Главе

4 я сравню пут/колл коэффициент по акциям с общим коэффициентом CBOE и

пут/колл коэффициентом OEX и попытаюсь выяснить их возможности в плане

предсказания среднесрочных рыночных пиков и низов.

Глава 4. Толпа торговцев опционами в ее крайних проявлениях

Пут/колл коэффициенты по акциям в наибольшей степени отвечают

стремлению работающих с сентиментом трейдеров и аналитиков держать руку на

пульсе толпы непрофессионалов, от которых легче всего ожидать ошибочных

решений. А если учитывать тот факт, как правило, что торгующие опционами на

акции трейдеры бывают неправы, когда вся остальная опционная толпа идет в

ногу с ними, стоит задуматься над поведением опционной толпы и выяснить –

существуют ли особые модели, которые могут помочь нам при разработке

торговых систем.

В данной главе я произведу серию тестирований обычных пут/колл

коэффициентов по акциям и объемов торговли опционами, на предмет выяснения

того, является ли толпа предсказуемо неправа в процессе принятия торговых

решений при экстремальных значениях сентимента. Тесты помогут нам выяснить

степень достоверности информации касательно краткосрочных и среднесрочных

движений по индексу S&P 500 при достижении пут/колл коэффициентом

экстремальных значений, свидетельствующих об исключительно медвежьем или

бычьем настроении.

Содержащийся в этой главе материал послужит хорошей основой для

разработки торговых систем в последующих главах. А теперь мы займемся

потенциалом серийных данных в смысле прогнозирования с их помощью

будущих рыночных движений.

Построение обычного индикатора пут/колл коэффициента по акциям

Пут/колл коэффициенты обычно выстраиваются на базе дневных данных с

использованием “метода сглаживания”, который позволяет избавиться от

рыночного шума. Большинство трейдеров предпочитает экспоненциальную

скользящую среднею линию (exponential moving average, далее по тексту EMA),

считая важным то, что недавние данные при подсчете экспоненциальной линии

имеют большее значение, тогда как простая средняя линия равномерно

распределяет “вес” данных на всей своей протяженности. Как правило, для

дневных данных применяются 10 и 21-дневные экспоненциальные линии, для

недельных 4- и 8-недельные. Мои тесты требуют использования

экспоненциальной средней скользящей линии с периодом 10.

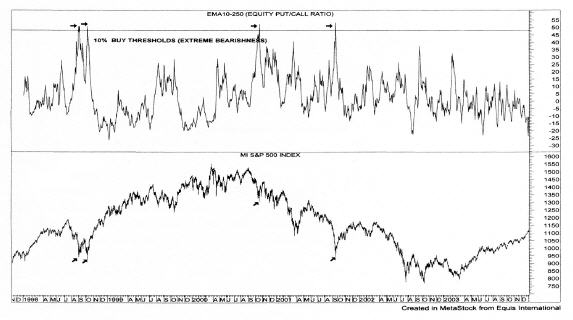

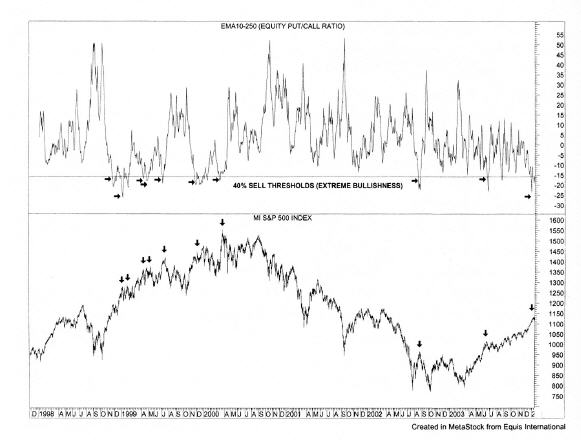

В целях дальнейшего углубления идеи “сглаживания” я работаю с разницей

между краткосрочной и долгосрочной экспоненциальной линиями для дневных серий, используя осциллятор, показывающий процентное значение девиаций от

долгосрочной средней линии (EMA10-250). Я произвожу детрендирование

дневных пут/колл коэффициентов посредством вычитания значения 10-дневного

периода из 250-дневной экспоненциальной линии с последующей конвертацией в

процентное отклонение (девиацию) от 250-дневной экспоненциальной средней

линии. Эта операция легко проделывается с помощью компьютерной программы

Метасток (MetaStock Professional). Полученные в результате процентные

выражения девиаций могут быть проанализированы на предмет эмоциональных

чрезмерностей, которые сами по себе часто выдают прекрасные сигналы на

открытие позиций наперекор настроению толпы.

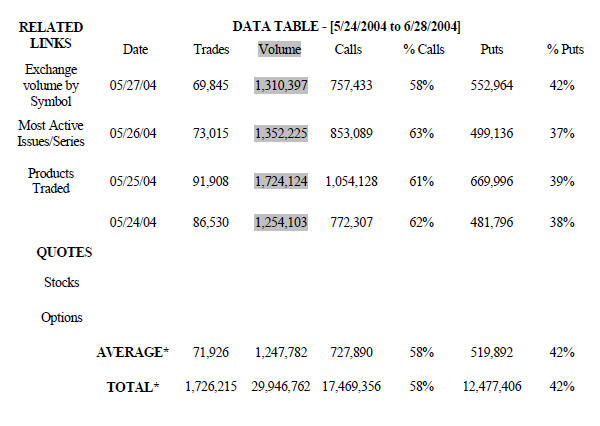

Резкие подъемы и падения дневных пут/колл коэффициентов по акциям

Данная глава посвящена рассмотрению пут/колл коэффициентов на СВОЕ

по акциям и их осцилляторам с периодами 10 и 250. Модель движения этих

коэффициентов противоположна фондовому рынку и напоминает бабочку.

Другими словами, когда фондовый рынок растет и инвесторы покупают больше

колл опционов, то коэффициент падает. А когда на рынке правят балом медведи,

инвесторы и трейдеры начинают увлекаться приобретением пут опционов,

толкая коэффициент вверх. Это ясно прослеживается на Рисунке 4.1 – хорошо

просматриваемые спайки (spikes) вверх соответствуют ценовым низам. На

Рисунке 4.2 спайки вниз коррелируют с пиками рынка. Спайки являют собой

процентную девиацию от среднего уровня сентимента в течение последних 250

дней.

Я использую результаты этих простых тестов для разработки торговой

системы по опционам (options trading systems). Торговые системы используют эти

важные по своему характеру данные при калькуляции индикаторов, в

комбинации с ценовыми импульсами.

Для оценки пут/колл коэффициента по акциям объема в форме

осциллятора EMA10-250 я провожу исследование ключевых пороговых уровней

для сигналов, как на покупку, так и на продажу. Эти уровни постоянно

используются во всех индикаторах при образцовых тестированиях пут/колл

коэффициентов для создания сравнительной базы оценки предсказательной

мощи инвестиционного сентимента. Не забывайте, что на данном этапе меня

интересует всего лишь предсказательная способность пут/колл коэффициентов –

по акциям, общего коэффициента СВОЕ и OEX. Напомню Вам, что основная

посылка нашей книги заключается в том, что при эмоциональных перехлестах

большинство обычнооказывается неправым. При экстремальных бычьих либо

медвежьих настроениях рынка трейдеры могут сделать ставку на скорый разворот,

следующий за эмоциональными эксцессами.

Рисунок 4.1. График по акционному пут/колл осциллятору

Рисунок 4.1. График по акционному пут/колл осциллятору

EMA10-250 с чрезвычайно медвежьим пороговым уровнем,

выдающий сигналы только на покупку. (Источник: Pinnacle Data)

Было бы крайне мере любопытно узнать, какое количество денег было

проиграно трейдерами на этих разворотных точках. К сожалению, это –

трудновыполнимая задача. Тем не менее, существуют независимые

исследования, предоставляющие достаточно свидетельств о том, что многие

трейдеры по опционам выбрасывают свои деньги на ветер, как это видно из

Рисунков 4.1 и 4.2. Согласно данным отчета Чикагской товарной биржи

(Chicago Mercantile Exchange, CME), посвященного вопросу истечения срока

действия опционных контрактов, в продолжение трех лет (1997-1999 годы)

более 95 процентов всех пут опционов на фьючерсы по индексу S&P 500

закончили свою “жизнь” впустую, не будучи реализованными. Подобные

цифры для опционов на NASDAQ 100 выглядят еще хуже. Покупатели колл

опционов имеют чуть лучшие результаты, однако и они в целом проигрывают.

Анализ порогового уровня экстремального медвежьего

сентимента

Для оценки вышеупомянутых трех серий пут/колл коэффициентов будет

использован фондовый индекс S&P 500.

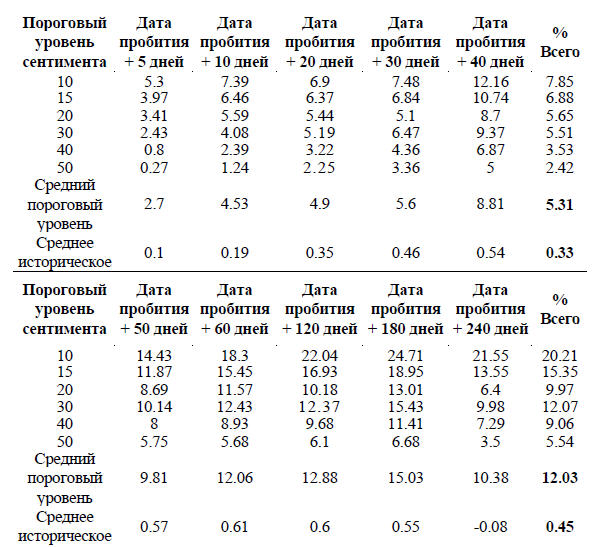

Я использую шесть ключевых процентных пороговых уровней: 10, 15, 20, 30 и

50. Мною проводится анализ ценовых изменений в различных временных рамках, начиная с дней, на которые приходятся экстремальные пороговые уровни

пут/колл коэффициента (Extreme put/call ratio threshold levels). Например, 10-

процентый пороговый уровень оценивает все дни, в которые значение осциллятора

не отходит более чем на 10 процентов от его наивысшего пикового значения

(ситуация воспринимается мною как бычья), и более чем на 10 процентов от его

минимума (ситуация воспринимается мною как медвежья). Эта информация

используется при измерении ценовых изменений в процентном исчислении в

течение целого ряда

Рисунок 4.2. График по акционному пут/колл осциллятору

Рисунок 4.2. График по акционному пут/колл осциллятору

EMA10-250 с чрезвычайно бычьим пороговым уровнем, выдающий

сигналы только на продажу. (Источник: Pinnacle Data)

будущих временных интервалов, для определения, как вероятности

возникновения движения в ожидаемом сти такого движения в процентном

выражении.

Предположим, что максимальное за рассматриваемый период значение

осциллятора EMA10-250 по пут/колл коэффициенту по акциям составило 53.41, а

минимальное – 26.46. Мы можем высчитать 10-процентный пороговый уровень покупки, взяв за основу значения коэффициента, превышающие 48.01.

Значение максимального уровня (53.41) следует помножить на 0.10, а

полученное число (5.341) вычесть из максимального значения; 48.01

представляет собой 10-процентный пороговый уровень покупки.

Позитивные значения представляют собой уровни покупки, а

негативные – уровни продажи.

Рассматриваемый период времени по пут/колл коэффициенту по

акциям (equity-only put/call ratio) длится с 6 января 1998 года по 28

января 2004 года (существует данные и за более ранний срок, однако

они не отличаются точностью). Так как нам требуется 250-дневная

экспоненциальная средняя скользящая линия, то первый год фактически

потерян для тестирования. Более того, поскольку целью тестирования

является проверка того, как хорошо работают пороговые уровни в плане

предсказания будущих движений, то и данные за ближайшее прошлое

оказываются бесполезными – мы не в состоянии проверить их

действенность. Масштаб потерь данных находится в прямой

зависимости от временных рамок. Такого же рода ограничения

накладываются и на общий пут/колл коэффициент СВОЕ. Итак,

количество дней, рассматриваемых нами при тестировании

коэффициента по акциям – 1283.

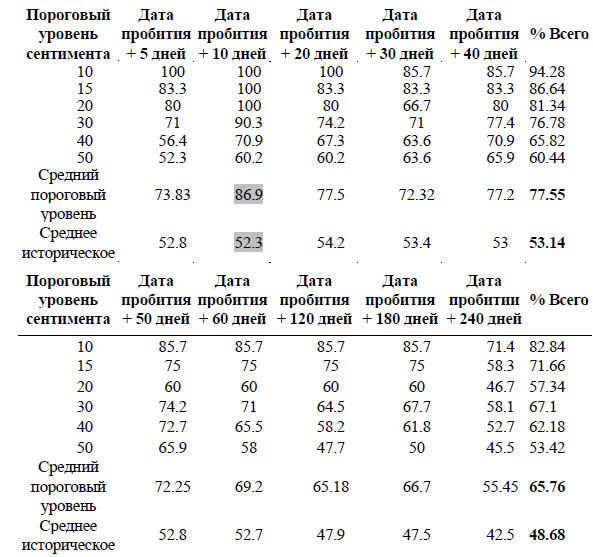

В Таблице 4.1 представлены прекрасные результаты работы 10-

процентного порога почти по всем временным параметрам. Таблица

содержит временные параметры (time frames): от Даты пробития + 5

дней (5 дней после пробития порога) и вплоть до Даты пробития + 240

дней (240 дней после пробития порога). Пороговые уровни

экстремального сентимента дают среднее ценовое изменение в 5.31

процента при временном параметре – Дата пробития + 40 дней и ниже.

При параметре – Дата пробития + 50 дней и длиннее средняя величина

изменения цены вырастает до 12.03 процента. При сравнении этих цифр

с историческими данными хаотичных изменений цены индекса S&P 500

за те же отрезки времени, становится абсолютно ясной оправданность

торговли в разрез настрою опционной толпы в тех случаях, когда

участники рынка во власти экстремального медвежьего настроения.

Цена индекса S&P 500 в среднем изменялась всего лишь на 0.33

процента для коротких временных параметров. Для более длительных

отрезков времени эта цифра составляет 0.45 процентов. Разительное

отличие!

Также впечатляют результаты исследования на предмет степени

вероятности движения в желаемом направлении, при достижении

экстремальных значений порогового уровня покупки при экстремальном

медвежьем настрое рынка.

Таблица 4.1. Процентное изменение цены фондового индекса S&P 500,

последовавшее после пробития пороговых уровней, соответствующих

экстремальному медвежьему настроению.

Источник: Summa Capital Management and Research. Пороговые уровни

подсчитывались с использованием значения осциллятора EMA10-250

пут/колл коэффициента по акциям на СВОЕ.

Согласно приведенным в Таблице 4.2 данным для периода – Дата пробития +

40 дней и более коротких отрезков времени вероятность рыночного движения в

нужном направлении составила 77.55 процентов, что выше усредненного

исторического значения хаотического движения – 53.3 процента. Данные по более

длинным временным параметрам также подтверждают предсказательный потенциал

пут/колл коэффициента по акциям – вероятность подъема цены после пробития

порогового уровня составляет 65.76 процента, что намного выше 48.68 процентов

вероятности,высчитываемой на базе хаотичного движения.

Таким образом, когда толпа в панике (знаком чего является высокий пороговый

уровень по осциллятору EMA10-250), на фондовом рынке следует покупать, а не

продавать, как это делают многие инвесторы.

Таблица 4.2. Вероятность роста цены фондового индекса S&P 500 после

пробития пороговых уровней, соответствующих экстремальному

медвежьему настроению.

Источник: Summa Capital Management and Research. Пороговые уровни

подсчитывались с использованием значения осциллятора EMA10-250

пут/колл коэффициента по акциям на СВОЕ.

Более пристальный взгляд обнаруживает еще более ценную

информацию к размышлению. Если рассматривать индивидуальные,

отдельные пороги и временные параметры, то становится явной парадигма понижающейся вероятности по мере приближения к

экстремальным уровням пут/колл коэффициента по акциям. Это

неудивительно, поскольку по мере удаления от таких экстремальных

уровней, толпа торгующих опционами становится более

дифференцированной, так же, как и ее эмоциональная составляющая.

Оптимальный временной параметр в аспекте процентного изменения

цены – Дата пробития + 180 дней. Ему соответствует среднее значение

роста цены 15.03 процента и 66.7 процента вероятности движения в

желательном направлении. Наиболее высокая вероятность роста цены

соответствует временному параметру – Дата пробития + 10 дней – 86.9

процента, средний уровень роста цены – 4.53 процента. Историческое

среднее случайное значение для этого порога и временного параметра

составляет 52.3 процента и 0.19 процента соответственно.

Что касается идеальных уровней высокой вероятности, то их всего

5: один – на 20-процентном пороговом уровне, один – на 15-процентном

и три – на 10-процентном. Временной параметр – Дата пробития + 10

дней дает нам три 100-процентных пороговых уровня (10, 15 и 20), при

которых все следующие за пробитием пороговых уровней дни дают нам

рост цены.

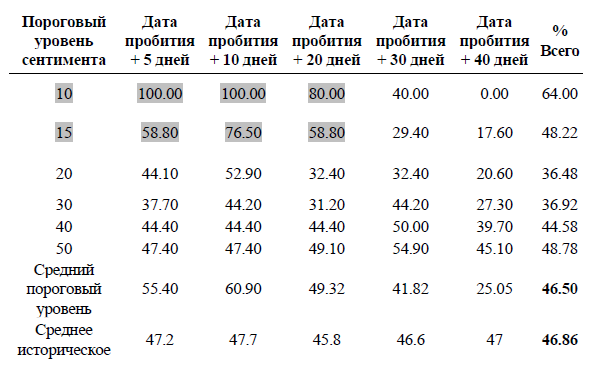

Анализ порогового уровня экстремального бычьего сентимента

Выдающие сигнал на продажу пороги действуют по несколько иной

модели. В этом случае потенциал пут/колл коэффициента по акциям

оказывается значительно сниженным. Это касается как вероятности

успеха, так и оценки будущего процентного изменения цены. Подобная

ситуация частично объясняется исторически превалирующим бычьим

настроем фондового рынка, однако не стоит исключать возможность

воздействия и иных, неизвестных нам факторов.

Как видно из Таблицы 4.3, результаты по всем краткосрочным

временным параметрам (Дата пробития + 40 дней и менее) можно

оценить как достаточно скромные, а по мере увеличения временного

параметра они все более ухудшаются. Временной параметр – Дата

пробития + 50 дней, соответствует всего лишь одному ведущему к

прибыли пороговому уровню; все остальные уровни по данному

параметру и по всем остальным более длинным временным параметрам

– убыточные, указывающие на подъем цены, а не на ее падение. Без

сомнения, такая ситуация объясняется тем, что все спуски цены на

фондовом рынке оказываются, как правило, быстротечными. Это тем

более странно, что в продолжение рассматриваемого периода времени

число медвежьих лет (2000, 2001, 2002) равняется числу бычьих (1998,

1999, 2003).

Таблица 4.3. Вероятность падения цены фондового индекса S&P 500

после пробития пороговых уровней, соответствующих экстремальному

медвежьему настроению.

Источник: Summa Capital Management and Research. Пороговые уровни

подсчитывались с использованием значения осциллятора EMA10-250

пут/колл коэффициента по акциям на СВОЕ.

Средняя доходность по сделке при временных параметрах короче

Дата пробития + 40 дней составляет -1.23 процента. Для временных

масштабов, превышающих Дата пробития + 50 дней, результаты не

обнадеживают. Средний рост цены 3.51 процента. Оптимальным порогом для продажи можно считать 15-процентный уровень, тогда как

диапазон падения цены индекса S&P 500 при временных параметрах

меньше Дата пробития + 40 дней, колеблется между -1.69 и -4.50

процентами и среднее значение составляет – 2.31 процента. Что касается

вероятности, то общая вероятность падения цены для параметра – Дата

пробития + 40 дней и меньше превышает среднее историческое значение

по каждому дню: 61 процент против 46.9 процента. Однако при

временных параметрах, превышающих Дата пробития + 50 дней

(Таблица 4.3), шансы на падение цены после пробития пороговых

уровней (экстремальный бычий сентимент) составляют всего лишь 23.5

процента – значительно меньше, нежели среднего исторического

значения вероятности падения цены (random probability percentage

probability price fall) (51.2 процента).

При более длинных временных параметрах результат становится

даже хуже. Единственно прибыльный временной параметр – Дата

пробития + 50 дней, среднее падение индекса S&P 500 -0.45 процента и

менее чем 50-процентная вероятность успеха (лишь два случая из семи

принесли прибыль). Среднее изменение цены S&P 500 для временных

параметров – Дата пробития + 50 дней и выше составило 3.05 процента:

результат плох, поскольку в данном случае мы ожидали падения цены.

Однако этот 15-процентный порог не привел к среднему повышению

цены индекса S&P 500. В сравнении с 15-процентным пороговым

уровнем покупки, более низкие уровни измерения медвежьего

сентимента с помощью акционного осциллятора EMA10-250 смогут, по

крайней мере, предостеречь Вас от открытия длинных позиций до тех

пор, пока не сложится более благоприятная рыночная ситуация.

Заключение

Использование настроения толпы торговцев опционами посредством

анализа пут/колл коэффициента по акциям на СВОЕ и пробитие пороговых

уровней соответствующих экстремальному медвежьему сентименту, ведет к

прогнозированию ценовых изменений по индексу S&P 500. Результаты

прогнозирования значительно превышают средние исторические значения

вероятности и ценовых колебаний. Однако при пробитии пороговых уровней

продажи, результаты оказываются неоднозначными. Лишь показатели по

коротким временным параметрам превышают средние исторические значения.

Более длительные временные рамки (Дата пробития + 50 дней и выше) дают

неудовлетворительные результаты прогнозирования вероятности и силы

ценового движения.

Глава 5. Все ли торгующие опционами трейдеры оказываются неправы?

Если пут/колл коэффициент объема по акциям (Equity-only put/call volume ratio)

выдает нам информацию о настроении «трейдера-простака», то группа трейдеров,

работающих с опционами по индексам, среди которой широко представлены

профессиональные менеджеры, может быть охарактеризована, как толпа,

управляющая «умными» деньгами. Тем не менее, до конца не ясно, оказываются ли

профессионалы на высоте положения при достижении рынком экстремальных

значений сентимента? В этой главе мы проанализируем общий пут/колл

коэффициент (total put/call ratio) СВОЕ приблизительно таким же образом, как и в

предыдущей. Поскольку общий коэффициент отражает действия всей трейдерской

толпы целиком, присутствие профессиональных торговцев фондовыми индексами

может отразиться на его провидческом потенциале.

Анализ экстремальных пороговых уровней

Рисунки 5.1 и 5.2 служат иллюстрацией бычьих и медвежьих пороговых

уровней осциллятора EMA10-250, высчитываемого на базе общего пут/колл

коэффициента СВОЕ. На них видны те же коррелирующие с разворотными точками

рынка спайки, как и на графиках, помещенных в предыдущей главе. Две модели

содержат слишком много общего для вывода о том, что толпа трейдеров опционами

в полном составе так же подвержена принятию ошибочных решений, как и люди,

торгующие исключительно опционами на акции. Осциллятор EMA10-250

подтверждает это. Все значительные ценовые минимумы находят свое зеркальное

отражение в действиях коэффициента, как мы уже видели это раннее.

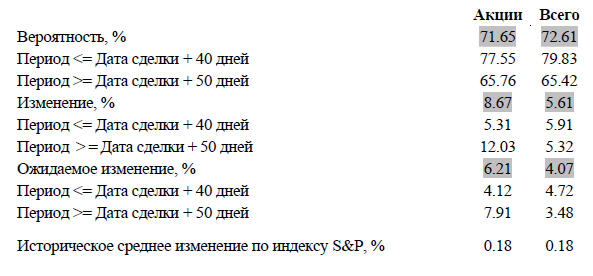

После пробития пороговых уровней покупки (Buy threshold level, penetration)

осциллятором EMA10-250 общего пут/колл коэффициента, как правило, происходил

подъем цены в среднем на 5.91 процента, что несравнимо выше 0.32 процентов,

представляющих среднее историческое значение хаотического роста по временным

параметрам, составлявшим предмет нашего рассмотрения. Таким образом,

становится ясно, что факт присутствия изощренных профессиональных спекулянтов

опционами отнюдь не сказывается на способности коэффициента предсказывать

будущие движения цены. Результаты можно смело назвать прекрасными. Если мы

выделим из общих данных наиболее экстремальные уровни сентимента (10-, 15- и

20-процентные пороговые уровни) и короткие временные параметры (не длиннее

Дата пробития + 40 дней), то результат станет еще более впечатляющим. Процентное

изменение цены вырастет с 5.91 до 8.21 процентов, а вероятность ценового движения

в нужном направлении будет 90.23 процента.

Пробитие пороговых уровней экстремального бычьего сентимента

Что касается падения индекса S&P 500 после прохождения чрезвычайно

бычьих пороговых уровней, то здесь мы имеем намного более слабые

результаты. Это вполне может свидетельствовать в пользу эмоциональной

устойчивости трейдеров, торгующих опционами на фондовые индексы: они отказываются идти вместе с толпой. На фоне уровней экстремального бычьего

сентимента следует ожидать снижения цен на акции, по крайней мере, на один

процент по сравнению с историческим усредненным значением хаотического

изменения цены.

Его значение по S&P 500 равняется 0.38 проценту, что знаменует легкую

позитивность. Таким образом, для идентификации вызывающего доверия

временного момента, прогнозируемое изменение цены должно иметь

отрицательное значение. Это означает реальное снижение цены. Другими

словами, происходящие после пробития пороговых уровней экстремального

бычьего сентимента ценовые движения должны быть негативными.

Однако результаты апробирования данного метода оказались

противоположными: цена поднялась на 3.72 процента, что противоречит теории

психологии рыночной толпы. Цена не падает после пробития экстремальных

бычьих порогов! Эти опционные парни во время бычьих периодов на рынке в

целом оказываются правыми. Если мы более внимательно рассмотрим их

действия, сравнив короткие и длинные временные параметры, то окажется, что в

долгосрочном плане трейдеры действуют более верно (+3.92 по более

долгосрочной временной группе против +0.20 – по короткой). Это – чуть хуже,

нежели в случае с трейдерами, торгующими опционами на отдельные акции.

Согласно данным Таблиц 5.4 и 5.5 лучше всего дело обстоит с наиболее

короткими временными параметрами. Отметьте для себя, каким образом

реагирует цена на пробитие 10-процентного порогового уровня в зависимости от

того или иного временного параметра. Параметрам Дата пробития +5, +10 и +20

дней соответствует падение цены после пробития 10-процентного порогового

уровня на -2.31, -2.45 и -1.91 процента соответственно. Для тех же временных

параметров, но уже при пробитии 15-процентного порогового уровня, значение

падения цены: -0.98, -1.55 и -0.88 процентов соответственно. Из этого следует,

что после пробития пороговых уровней экстремального бычьего сентимента

краткосрочные временные параметры неплохо ассистируют общему пут/колл

коэффициенту СВОЕ в деле прогнозирования смены тренда.

Поскольку исторически фондовый рынок отличается тенденцией к росту

(historical random average price change, positive bias), торговля вразрез этой

традиции представляется более сложным для исполнения. Однако за период

времени, взятый за основу нашего тестирования (1998-2004 годы) число бычьих

и медвежьих лет по индексу S&P 500 оказывается одинаковым. Исследование

имеющихся в нашем распоряжении данных и их сравнение с результатами

анализа пут/колл коэффициента по акциям убеждает в том, что торгующие

опционами на акции трейдеры представляют из себя более надежный индикатор.

Сравнение с пут/колл коэффициентом по акциям

Хронологический период тестирования работы общего пут/колл

коэффициента длится с 7 января 1998 года до 22 января 2004 года, всего в сфере

нашего внимания находятся 1519 дней. Это – почти идентично временному

периоду, данные за который легли в основу анализа коэффициента по акциям в

предыдущей главе. Общий пут/колл коэффициент СВОЕ обладает намного более скромным потенциалом прогнозирования ценовых движений по сравнению с

коэффициентом по акциям.

В силу того, что опционы на индексы являются традиционным

инструментом совершения профессиональных хеджерских операций (hedging

operations), можно предположить их низкую эффективность в деле предсказания

движений рынка. Да, именно так и обстоит дело. Напоминаю Вам, что теория

“духа противоречия” базируется на спекулятивной активности толпы, а не

профессиональных портфельных менеджеров, заинтересованных в

хеджировании (hedging) позиций на фондовом рынке. Результаты работы по

акциям и общего пут/колл коэффициентов СВОЕ приводятся в Таблицах 5.6 и

5.7. В плане общего изменения цены вследствие экстремального медвежьего

настроения ситуация по обоим индикаторам складывается следующим образом:

коэффициент по акциям – 8.67 процентов, общий – 5.61 процентов (см. Таблицу

5.6). Обе цифры неплохи, но торгующие опционами на акции трейдеры все-таки

являются лучшим индикатором “духа противоречия”. Другими словами, когда в

бой на рынке вступают торгующие опционами на индексы трейдеры, показания

индикаторов ухудшаются.

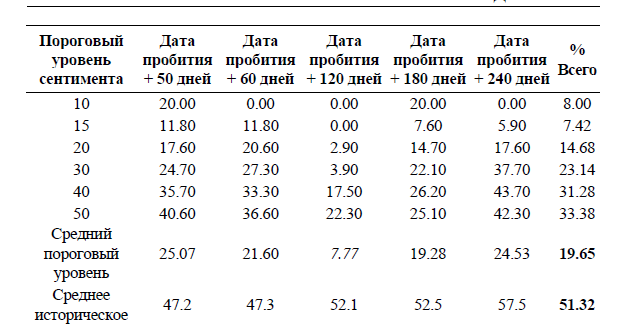

Таблица 5.5. Вероятность падения цены фондового индекса S&P 500

после пробития порогов экстремального бычьего сентимента (осциллятор

EMA10-250 по общему пут/колл коэффициенту СВОЕ).

Таблица 5.6. Сравнительные результаты – пороги экстремального

медвежьего сентимента (коэффициент по акциям против общего

коэффициента СВОЕ).

Таблица 5.6 показывает результаты пробития медвежьих уровневых порогов

(экстремальный медвежий настрой); показатель прогнозирования вероятности

движения вверх по коэффициенту по акциям чуть хуже – 71.65 процента против

72.61 процента у общего пут/колл коэффициента СВОЕ. С другой стороны, после

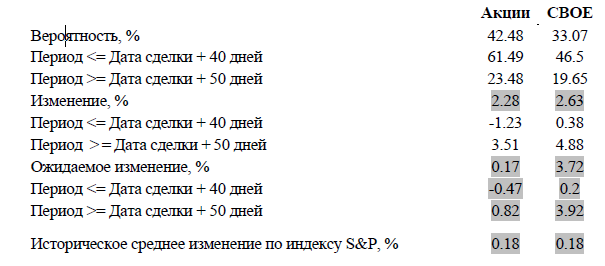

окончания фаз экстремального бычьего настроения по акциям и общий

коэффициенты сближаются: 2.28 и 2.63 процентов вероятности изменения цены, причем, в ошибочном направлении (см. Таблицу 5.7). Что касается степени

вероятности ценовых движений, то здесь коэффициент по акциям оказывается

более лучшим индикатором, опережая общий коэффициент на 2.14 процента. Как

видно из Таблицы 5.7, процентный показатель коэффициента по акциям в смысле

вероятности – 6.21 процента против 4.07 процента по общему пут/колл

коэффициенту.

Что касается пробития экстремальных бычьих пороговых уровней, то

указывающие на степень вероятности цифры оставляют желать лучшего по

обоим индикаторам, однако ситуация чуть лучше по пут/колл коэффициенту по

акциям: общие ожидания изменения цены по нему равняются 0.17 процентам –

немного ниже среднего исторического значения 0.18. Общий пут/колл

коэффициент в этом плане выглядит гораздо хуже – вероятность ценового

изменения по нему составляет 3.72 процента. Достаточно высокая цифра,

причем позитивная, тогда как ожидание связано с падением цены. Это говорит

нам о том, что, в целом, работающие по опционам на фондовые индексы

трейдеры немного лучше выбирают момент времени для совершения сделок,

нежели трейдеры, составляющие толпу любителей покупать опционы на

отдельные акции, что делает последних ценным материалом анализа при

заключении сделок, выдержанных в “духе противоречия”.

Таблица 5.7. Сравнительные результаты – пороги экстремального

бычьего сентимента (коэффициент по акциям против общего коэффициента

СВОЕ).

На первый взгляд оба этих измерения психологоческого и эмоционального

состояния инвесторов, производящиеся посредством чрезмерных уровней

сентимента, которые высчитываются по различным временным параметрам

отдельно, выглядят примерно так же, как и в случае с совокупными цифрами. При временном параметре: меньше чем Дата пробития + 40 дней, ожидаемое

изменение цены после пробития экстремального медвежьего порогового уровня в

случае общего пут/колл коэффициента СВОЕ составляет 4.12 процентов, а

коэффициента по акциям – 4.12 процентов. Ожидания по коэффициенту по

акциям почти удваиваются при продлении временных рамок до Дата пробития +

50 дней и выше – 7.91 процента, тогда как по общему пут/колл коэффициенту

наблюдается снижение ожиданий до 3.48 процента.

На противоположном полюсе сентимента (при экстремальном бычьем

настрое) рабочие показатели модели по общему пут/колл коэффициенту (total

put/call ratio) СВОЕ резко ухудшаются по всем временным рамкам. Ожидания

ценовых изменений по коэффициенту по акциям для краткосрочной временной

группы выражаются цифрой -0.47 процентов, тогда как общий коэффициент

выдает ошибочно позитивный прогноз изменения цены – 0.20 процента. При

долгосрочных временных параметрах коэффициент по акциям имеет уже

положительное значение 0.82; общий коэффициент СВОЕ поднимается еще

выше – до 3.92 процента. Как видите, оба коэффициента двигаются совсем не в

том направлении, которое следовало ожидать, окажись толпа систематически

неправой при достижении экстремальных бычьих вершин. В следующей главе,

когда мы займемся вопросом торговли OEX, данное противоречие станет еще

более явным, поскольку на рынке опционов на OEX работают самые

продвинутые опционные умельцы.

Заключение

Проанализировав в предыдущей главе ситуацию с трейдерской толпой,

работающей по опционам на акции, мы исследовали действия трейдеров по

индексным опционам и на акции в совокупности, занявшись общим пут/колл

коэффициентом СВОЕ. Проработанная в данной главе информация

подтверждает устоявшееся мнение, согласно которому, трейдеры по опционам

рассматриваемые в качестве целостной группы, могут служить неплохим

индикатором при торговле по теории “духа противоречия”, даже когда толпа

содежрит в себе так называемые “умные” деньги (smart money). Тем не менее,

общий пут/колл коэффициент нельзя считать надежным средством

прогнозирования рыночных пиков и низов при временных параметрах,

превышающих – Дата пробития + 40 дней. Исключение можно сделать разве что

для крайних экстремальных зон сентимента. Как индикатор для “духа

противоречия” он подходит еще меньше, нежели пут/колл коэффициент по

акциям. В следующей главе я займусь трейдерской подгруппой, работающей в

сфере опционов на индексы и специализирующейся по опционам на индекс OEX.